Finans

Temel Analiz Nedir?

Temel analiz, bir işletmenin finansal tablolarının çeşitli yöntemler ile irdelenmesidir. Bunu yaparken işletmenin faaliyet gösterdiği çevrenin de irdelenmesi yapılacak bu analizin doğru bir zemine oturtulmasını sağlayacaktır.

İlk olarak işletmenin bulunduğu ülkeye ait trendleri takip etmek amacıyla ekonomik göstergelerden yararlanılabilir. Ayrıca dünyadaki trendleri takip etmek amacıyla küresel ekonomide önemli yer kaplayan ülkelerin ekonomik göstergeleri de takip edilebilir. (Ekonomik Analiz)

İkinci olarak işletmenin hangi sektörde faaliyet gösterdiği ve bu sektöre ilişkin seyrin analiz edilmesi gerekmektedir. Bu yapıldığında işletmenin finansal tablolarına bakılarak sektörden olumlu veya olumsuz yönde ayrıştığı konular tespit edilebilir. (Sektör Analizi)

Üçüncü ve son olarak işletmenin finansal tablolarının detaylı bir şekilde tarihsel olarak gelişim de dikkate alınarak analiz edilebilir. Hisse senedi borsada işlem gören işletmeler ile bazı sektörlerde(bankacılık vb) faaliyet gösteren işletmeler finansal tablolarını kamuya açıklamak zorundadır. Yayınlanan bu finansal tablolar işletmenin analizi için veri sunmaktadır. (Şirket Analizi-Mali Tablolar) (Şirket Analizi-Analiz Yöntemleri)

1. Ekonomik Analiz

Ekonomi bilimi, temelde mikro ekonomi, makro ekonomi ve uluslararası ekonomi olmak üzere üçe ayrılır.

Mikro ekonomi, tüketicilerin ve firmaların davranışlarını ile endüstrilerin yapısını inceler. Mikro ekonomide herhangi bir piyasada malın fiyatının nasıl belirlendiği, bir tüketicinin maksimum fayda(mutluluk) elde etmek için parasını nasıl harcayacağı,bir firmanın üretim ve maliyet yapısı ve bu yapı ile ait olduğu ürün piyasasında nasıl davranacağı gibi konuları üzerinde durulur.

Makro ekonomi; ekonomideki toplam gelir, toplam tüketim, toplam tasarruf, toplam yatırım ve genel fiyat düzeyi gibi makro değişkenlerin nelerden etkilendiklerini ve ekonomide tam istihdam, fiyat istikrarı ve ekonomik büyüme gibi temel hedeflerin nasıl elde edilebileceğini inceler.

Uluslararası Ekonomi; dış ticaret teorisi, dış ödemeler dengesi, dış ticaret politikası, ekonomik ve mali nitelikli uluslararası kuruluşlar, döviz kuru modelleri, açık ekonomide denge, açık ekonomide para ve maliye politikaları, açık ekonomi enflasyon modelleri konularını kapsamaktadır.

2. Sektör Analizi

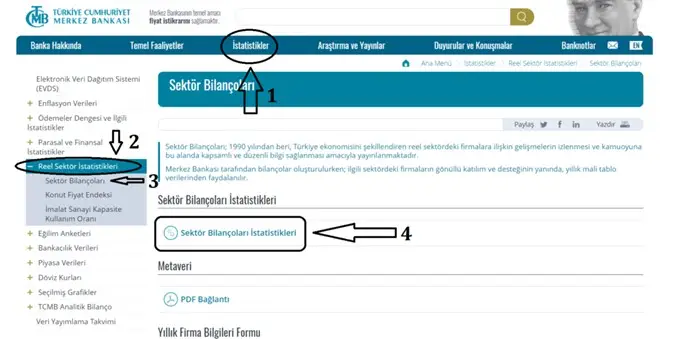

Ülkemizdeki bir sektöre ilişkin verileri analiz etmek için Türkiye Cumhuriyet Merkez Bankası tarafından sunulan datalar kullanılır. Söz konusu datalar TCMB internet sitesinde “İstatistikler” bölümündeki “Reel Sektör İstatistikleri” altında “Sektör Bilançoları” kısmında yer almaktadır. Aşağıda buna ilişkin açıklayıcı resim yer almaktadır.

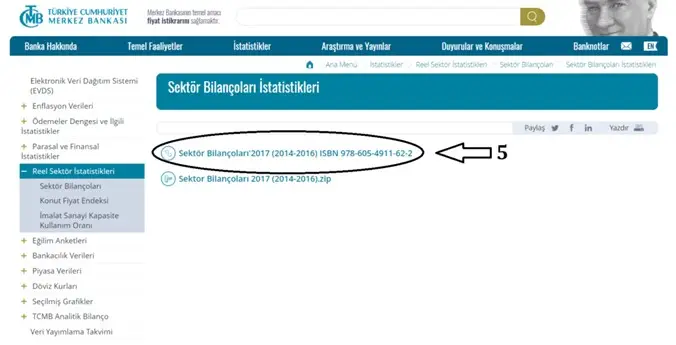

Yukarıdaki fotoğrafta “Sektör Bilançoları İstatistikleri”ne tıkladığınızda açılan pencerede ISBN kodunu içeren satıra tıkladığınızda aşağıdaki arayüz karşınıza çıkacaktır.

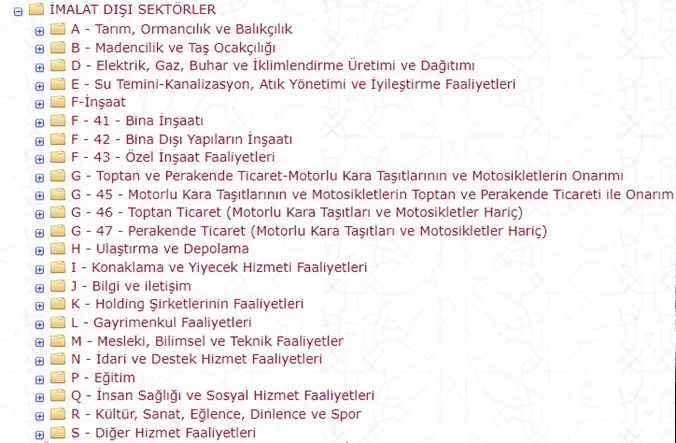

TCMB, ana sektörler olarak “İmalat Sektörü” ve “İmalat Dışı Sektörler” olmak üzere iki bölüme ayırmış ve daha sonra bu iki bölümü detaylı şekilde alt kıvrımlara ayırmıştır. İmalat Sektörü başlığı altında 25 sektör ve İmalat Dışı Sektörler başlığı altında da 17 sektör yer almaktadır.

Her sektör dosyasının altında Genel sekmesi bulunur. Bu Genel Sekmesinde Sektör Kimliği, Bilanço, Gelir Tablosu, Yapısal Analiz ve Fon Akımı olmak üzere 5 bölüm yer alır. Ayrıca bazı sektörlerde daha iyi analiz yapılabilmesi amacıyla firmalar net satışları, aktif büyüklüğüne vb. ölçeklere göre Küçük, Orta ve Büyük şeklinde 3 bölümde de sınıflandırılmıştır.

Sektör Kimliği : Sektör Kimliği tablolarında sektördeki firmaların sayısı, hukuki durumları, sektör ve ölçek aralıkları detayında çeşitli sektör göstergeleri ile sektöre ait toplulaştırılmış kredi bilgilerine (sektör riski) yer verilmektedir.

Bilanço : Çalışmanın hazırlanmasında Türkiye’de faaliyet gösteren reel sektör firmalarının Vergi Usul Kanunu uyarınca tekdüzen hesap planına uygun olarak hazırlayıp her yıl Gelir İdaresi Başkanlığı’na sundukları Kurumlar Vergisi Beyannamesi ekinde yer alan solo bilançoları kullanılmaktadır.

Gelir Tablosu : Çalışmanın hazırlanmasında Türkiye’de faaliyet gösteren reel sektör firmalarının Vergi Usul Kanunu uyarınca tekdüzen hesap planına uygun olarak hazırlayıp her yıl Gelir İdaresi Başkanlığı’na sundukları Kurumlar Vergisi Beyannamesi ekinde yer alan solo gelir tabloları kullanılmaktadır.

Yapısal Analiz : Aktif yapısı, pasif yapısı ve öz kaynak yapısı olmak üzere üç bölümden oluşmaktadır. Firmaların varlıklarının kısa ve uzun vade ayrımında dağılımı aktif yapısını, vade ayrımında kaynakların yabancı kaynak içerisinde ve öz kaynak-yabancı kaynak ayrımında tüm kaynakların pasif içindeki dağılımı pasif yapısını, öz kaynakların kendi içindeki dağılımı ise öz kaynak yapısını oluşturmaktadır.

Fon Akımı : Sektörlerin sağladığı fonların kaynaklarının ve bu fonların hangi faaliyet alanlarında kullanıldıklarının raporlandığı tablodur. Fon akım tablosunun hazırlanmasında çalışma kapsamında raporlanan sektörlerin yıllar itibariyle toplulaştırılmış son iki yıla ait bilanço ve gelir tabloları kullanılmaktadır.

Son olarak ana sınıflandırmada görüleceği üzere “Sektör Oranları ve Standart Oranlar (Kartiller)” bölümü yer almaktadır. Bu bölümde de sektörlerin Likidite Oranları, Finansal Yapı Oranları, Devir Hızları ve Karlılık Oranlarına ilişkin bilgiler yer almaktadır.

Türkiye Cumhuriyet Merkez Bankası(TCMB) tarafından yayınlanan sektörel bilgilerden yararlanarak ilgilendiğiniz firmanın da içerisinde bulunduğu sektöre ilişkin mali analiz yapılabilir. Firma ile firmanın bulunduğu sektörün örtüştüğü ve ayrıştığı konular üzerine detaylı çalışmalar yapılması temel analiz için önem arz etmektedir.

İncelediğiniz firmanın faaliyette bulunduğu sektörü analiz etmek için sadece TCMB’nin yayınladığı sektör verileri ile yetinmek doğru olmayacaktır. Bu verilerin yayında sektörün güncel durumu hakkında haberler, sektörün önemli isimlerinin vermiş olduğu röportajlar, sektörün geleceğine ilişkin öngörüler vb. bilgilerden de faydalanmak daha doğru bir yargıya varmanızı sağlayacaktır.

Not : Sektörlere ilişkin mali verilere ulaşılmak için Türkiye Cumhuriyet Merkez Bankası’nın yayınladığı datalar kullanılabileceği gibi İstanbul Sanayi Odası’nın yayınladığı İSO 500 Büyük Şirket Mali Verileri de kullanılabilir.

3. Şirket Analizi

3.1. Mali Tablolar

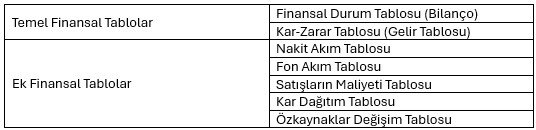

Finansal Tablo Çeşitleri

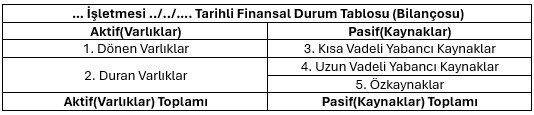

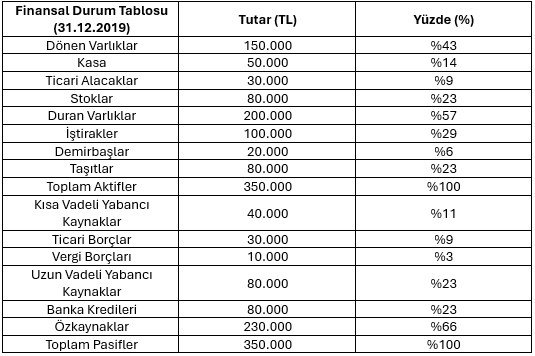

Finansal Durum Tablosu (Bilanço): İşletmenin belli bir tarihteki varlıklarını ve bu varlıkların temin etmek için sağlandığı kaynakları gösteren mali tablodur.

Dönen Varlıklar: İşletmenin sahip olduğu bir yıl veya daha kısa süre içinde paraya çevrilebilecek varlıklardır.

Duran Varlıklar: İşletmenin sahip olduğu bir yıldan uzun süre içinde paraya çevrilebilecek veya sağladığı yarar birden fazla yılı kapsayan varlıklardır.

Kısa Vadeli Yabancı Kaynaklar: İşletmenin en çok bir yıl içerisinde ödeyeceği veya ödenmesini öngördüğü borçlarıdır.

Uzun Vadeli Yabancı Kaynaklar: İşletmenin vadesi bir yıldan uzun süre olan borçlarıdır.

Özkaynaklar: İşletmenin sahip olduğu varlıklar üzerinde ortakların ne kadar hakkı olduğunu gösteren hesaptır. Özkaynak hesapları aşağıda belirtilmiştir.

• Ödenmiş Sermaye

• Sermaye Yedekleri

• Kar Yedekleri

• Geçmiş Yıl Karları (veya Zararları)

• Dönem Net Karı (veya Zararı)

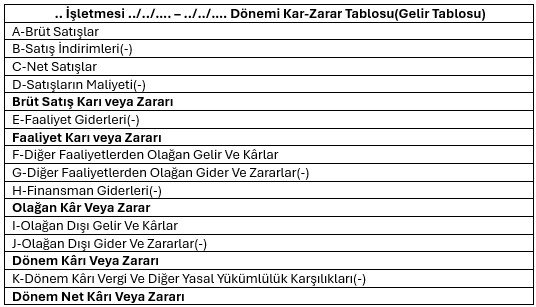

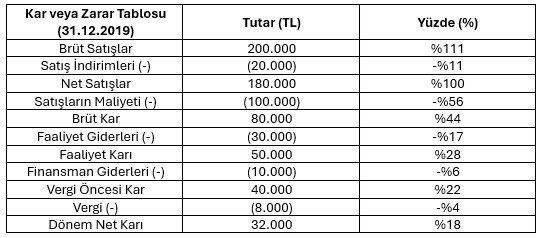

Kar veya Zarar Tablosu (Gelir Tablosu): İşletmenin belli bir dönemde elde ettiği tüm gelirler ile aynı dönemde katlandığı bütün giderleri ve bunların sonucunda işletmenin elde ettiği dönem net kârı veya zararını gösteren bir finansal tablodur.

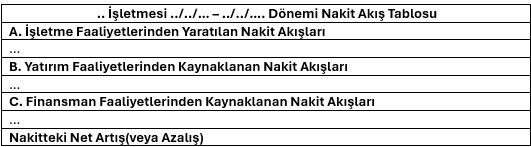

Nakit Akım Tablosu: bir hesap döneminde oluşan nakit akışını, nakit giriş ve çıkışlarını kaynakları ve kullanım yerleri ile birlikte gösteren bir tablodur.

Fon Akım Tablosu: İşletmenin belirli bir dönemde fon kaynaklarını ve bunları kul¬landığı alanları gösteren bir tablodur. Nakit akım tablosundan farkı ise nakit akım tablosunda sadece nakit giriş-çıkışı sağlayan kaynak ve kullanımların dikkate alınırken fon akım tablosunda ise nakit giriş-çıkışına bakılmaksızın tüm kaynak ve kullanımlar yer almaktadır.

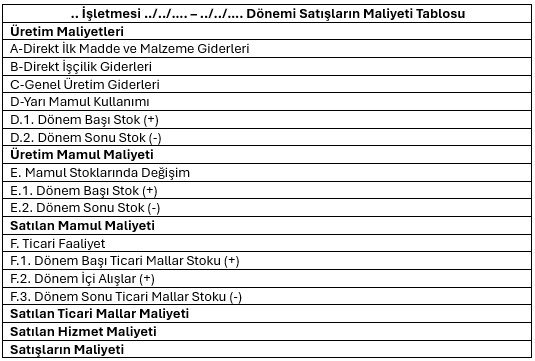

Satışların Maliyeti Tablosu: İşletmelerin dönem içindeki stok hareketlerini, üretim maliyetlerini, satılan mamul maliyetlerini, satılan hizmet maliyetlerini gösterir.

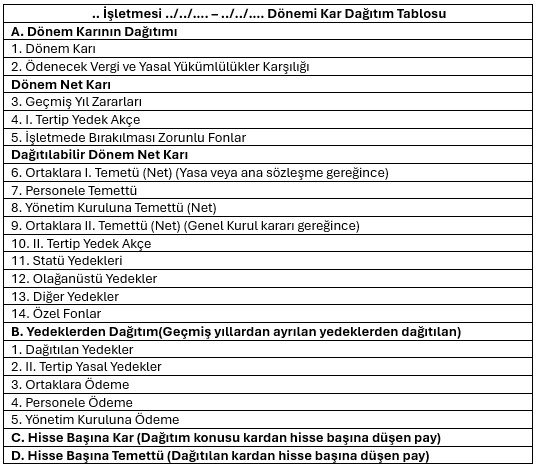

Kar Dağıtım Tablosu: İşletmenin dönem karının dağıtım biçimini gösteren tablodur.

Özkaynaklar Değişim Tablosu: İşletmenin ilgili dönemde özkaynak kalemlerinde meydana ge¬len artış veya azalışları gösteren tablodur.

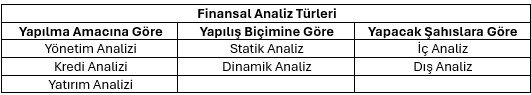

Analiz Yöntemleri

Şirket analizi yapılırken temel dokümanlar şirketin finansal tablolarıdır. Fakat şirket analizi finansal tablolar ile sınırlı değildir. Şirketin finansal veya finansal olmayan raporlarında yer alan bilgiler de şirketi analiz ederken kullanılabilir.

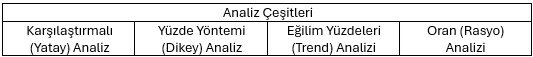

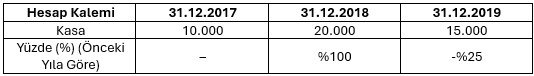

3.2. Karşılaştırmalı Analiz (Yatay Analiz)

Finansal tablolarda yer alan her bir kalemin geçmişteki ve bugünkü durumu itibariyle oluşan değişimlerinin incelenmesidir. Kalem bazında değişiklikler tutar ve yüzde bazda gösterilebilir.

Önemli Not : Karşılaştırma yapılan iki dönemin uzunluğu birbirine denk olmalıdır. (Örneğin 3 aylık bir finansal tablo ile 1 yıllık finansal tablo rakamlarının birbiriyle kıyaslanması doğru değildir.)

Önemli Not : Karşılaştırma yapılan iki dönemin zaman dilimleri birbirine denk olmalıdır. (Örneğin 2016 yılının ilk üç çeyreğine ilişkin bir finansal tablo ile 2017 yılının son üç çeyreğine ilişkin bir finansal tablo kıyaslanması yanlış sonuca götürebilir, doğru analiz için 2016 yılının ilk üç çeyrek ile 2017 yılının ilk üç çeyrek rakamları birbiriyle kıyaslanmalıdır.)

Önemli Not : Karşılaştırma yapılan iki döneme ait tablolar aynı muhasebe politikaları baz alınarak hazırlanmış olması gerekmektedir. (Örn: Amortisman Hesaplaması, Şüpheli Alacaklara Karşılık Hesaplama Yöntemi vs.)

3.3. Yüzde Yöntemi Analizi (Dikey Analiz)

Belli bir döneme ait mali tablolarda bulunan bir kalemin toplam veya grup içindeki oransal büyüklüğü incelenmesidir. (Finansal Durum tablosundaki kalemler aşağıda gösterildiği gibi Toplam Aktifler(Toplam Pasifler) kalemleriyle kıyaslanabileceği gibi ait oldukları grup (Dönen Varlıklar, Duran Varlıklar, Kısa Vadeli Yabancı Kaynaklar, Uzun Vadeli Yabancı Kaynaklar veya Özkaynaklar) bazında da kıyaslanabilir.) (Kar veya Zarar Tablosundaki kalemler ise Net Satışlar kalemi baz alınarak hesaplama yapılmaktadır.)

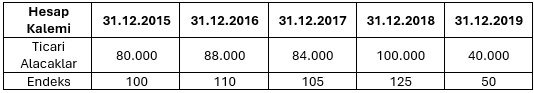

3.4. Eğilim Yüzdeleri Analizi (Trend Analizi)

Birbirine eşit çok daha uzun dönemlerin gösterdiği eğilimin incelenmesidir. İşletmenin, 5-10 yıl gibi uzun sürede varlıklarının verimliliğini, borçlanma eğilimini, öz kaynak değişimini, karlılığındaki artışı veya azalışı hakkında tespitler yapılabilir.

Bu analiz yönteminde, karşılaştırması yapılacak yıllardan biri temel yıl seçilerek bu yılın tutarı 100 kabul edilir. Diğer yıllar baz alınan yıla endekslenir ve artış veya azalışlar temel yıla göre yüzde şeklinde gösterilir.

Önemli Not : Baz alınacak olan yıl olağanüstü olayların yaşandığı bir yıl olmamalıdır aksi takdirde yapılan analizler doğru olmayacaktır.

3.5. Oran Analizi (Rasyo Analizi)

Oran Analizi (Rasyo Analizi)

Finansal tablolarda yer alan iki kalem arasındaki ilişkinin basit matematiksel ifadesidir.

Önemli Not : Oran analizinde anlamsız oran kullanmaktan kaçınılmalıdır. Önemli olan çok sayıda oran kullanmak değil, anlamlı ve analiz amacına uygun oranları hesaplamaktır.

Önemli Not : Oranlar üzerindeki mevsimlik ya da konjonktür (geçerli durum) hareketlerinin etkileri yorumlarda dikkate alınmalıdır.

Oran (Rasyo) Analizinde kullanılan oranlar Likdite Oranları, Finansal Yapı Oranları, Devir Hızları, Karlılık Oranları ve Borsa Performans Oranları olmak üzere beş grupta incelenebilir.

3.4.1. Likidite Oranları

1-Cari Oran (Dön. Var. / KV Yab. Kay.)

2-Likidite (Asit Test) Oranı ( (Dön. Var. – Stoklar) / KV Yab. Kay. )

3-Nakit Oranı (Hazır Değerler / KV Yab. Kay.)

4-Stoklar / Dönen Varlıklar Oranı

5-Stoklar / Aktif Toplamı Oranı

6-Stok Bağımlılık Oranı ( (KV Yab. Kay. – Hazır Değerler) / Stoklar )

7-Kısa Vadeli Alacaklar / Dönen Varlıklar Oran

8-Kısa Vadeli Alacaklar / Aktif Toplamı Oranı

3.4.2. Finansal Yapı Oranları

1-Yabancı Kaynaklar Toplamı / Aktif Toplamı Oranı (Finansal Kaldıraç Oranı)

2-Öz Kaynaklar / Aktif Toplamı Oranı

3-Öz Kaynaklar / Yabancı Kaynaklar Toplamı Oranı (Finansman Oranı)

4-Kısa Vadeli Yabancı Kaynaklar / Pasif Toplamı Oranı

5-Uzun Vadeli Yabancı Kaynaklar / Pasif Toplamı Oranı

6-Uzun Vadeli Yabancı Kaynaklar / Devamlı Sermaye Oranı

7-Maddi Duran Varlıklar (Net) / Öz Kaynaklar Oranı

8-Maddi Duran Varlıklar (Net) / Uzun Vadeli Yabancı Kaynaklar Oranı

9-Duran Varlıklar / Yabancı Kaynaklar Toplamı Oranı

10-Duran Varlıklar / Öz Kaynaklar Oranı

11-Duran Varlıklar / Devamlı Sermaye Oranı

12-Kısa Vadeli Yabancı Kaynaklar/ Yabancı Kaynaklar Toplamı Oranı

13-Banka Kredileri / Aktif Toplamı Oranı

14-Kısa Vadeli Banka Kredileri /Kısa Vadeli Yabancı Kaynaklar Oranı

15-Banka Kredileri / Yabancı Kaynaklar Toplamı Oranı

16-Dönen Varlıklar / Aktif Toplamı Oranı

17-Maddi Duran Varlıklar (Net) / Aktif Toplamı Oranı

18- (Kar Yedekleri-Birikmiş Zararlar) / Ödenmiş Sermaye (Oto Finansman Oranı)

3.4.3. Devir Hızları

1-Stok Devir Hızı : Satışların Maliyeti (veya Net Satışlar) / Ortalama Stok

2-Alacak Devir Hızı : Kredili Satışlar (veya Net Satışlar) / Ortalama Ticari Alacaklar

3-Borç Devir Hızı : Kredili Alışlar (veya Net Satışlar) / Ortalama Ticari Borçlar

4-Çalışma Sermayesi : Devir Hızı Net Satışlar / Dönen Varlıklar

5-Net Çalışma Sermayesi : Devir Hızı Net Satışlar / (Dön. Var. – KV Yab. Kay.)

6-Maddi Duran Varlık Devir Hızı : Net Satışlar / Maddi Duran Varlıklar

7-Duran Varlık Devir Hızı : Net Satışlar / Duran Varlıklar

8-Öz Kaynaklar Devir Hızı : Net Satışlar / Özkaynaklar

9-Aktif Devir Hızı : Net Satışlar / Toplam Aktifler

Ortalama Stokta Kalma Süresi : 360 / Stok Devir Hızı

Ortalama Tahsilat Süresi : 360 / Alacak Devir Hızı

Ortalama Borç Ödeme Süresi : 360 / Borç Devir Hızı

Ortalama Etkinlik Süresi

Ort. Stokta Kalma Süresi + Ort. Tahsilat Süresi – Ort. Borç Ödeme Süresi

3.4.4. Karlılık Oranları (Karlılık/Sermaye)

a)Net Kar (Zarar) / Öz Kaynaklar Oranı (Mali Rantabilite Oranı)

b)Vergi Öncesi Kar (Zarar) / Öz Kaynaklar Oranı

c)Faiz ve Vergi Öncesi Kar (Zarar) /Pasif T.Oranı (Ekonomik Rantabilite)

d)Net Kar (Zarar) / Aktif Toplamı Oranı

e)Faaliyet Karı (Zararı) / Faaliyetin Gerçekleştirilmesinde Kul.Varlık Oranı

f)Birikmeli (Kümülatif) Karlılık Oranı (Dağıtılmamış Karlar / Aktif Toplamı)

3.4.5. Karlılık Oranları (Karlılık/Satışlar)

a)Faaliyet Karı (Zararı) / Net Satışlar Oranı

b)Brüt Satış Karı (Zararı) / Net Satışlar Oranı

c)Net Kar (Zarar) / Net Satışlar Oranı

d)Satılan Malın Maliyeti / Net Satışlar Oranı

e)Faaliyet Giderleri / Net Satışlar Oranı

f)Faiz Giderleri / Net Satışlar Oranı

3.4.6. Karlılık Oranları (Karlılık/Yükümlülükler)

a)Faiz ve Vergi Öncesi Kar (Zarar) / Faiz Giderleri Oranı (Faizleri Karşılama Oranı)

b)Net Kar (Zarar) ve Faiz Giderleri / Faiz Giderleri Oranı

c)(Faiz ve Vergi Öncesi Kar (Zarar) + Sabit Giderler) / (Faiz Giderleri + Sabit Giderler) (Sabit Giderleri Karşılama Oranı)

Borsa Performans Oranları

Fiyat / Kazanç (Hisse Fiyatı / Hisse Başına Kar)

Hisse Başına Kar Oranı (Dönem Net Karı / Hisse Senedi Sayısı)

Piyasa Değeri / Defter Değeri (Hisse Senedi Piyasa Değeri / Özkaynaklar)

Hisse Başına Defter Değeri (Özkaynaklar / Hisse Senedi Sayısı)

Pay Başına Temettü Oranı (Dağıtılan Kar / Hisse Senedi Sayısı)

Kar Dağıtım Oranı (Toplam Temettü / Dönem Net Karı)

Dağıtılmayan Karlar Oranı (1 – Kar Dağıtım Oranı)

İçsel Büyüme Oranı

(Dönem Net Karı / Aktif Toplamı) x (1 – Kar Dağıtım Oranı)

Karlılığa Geçiş Oranları

Katkı Payı ve Katkı Oranı

Birim Katkı Payı = (Birim Satış Fiyatı – Birim Değişken Gider)

Katkı Oranı = Katkı Payı / Satış Fiyatı

Başabaş Noktası (BBN)

BBN (Satış Miktarı) = Toplam Sabit Giderler / Birim Katkı Payı

BBN (Satış Tutarı) = Toplam Sabit Giderler / Katkı Oranı

Güvenlik Payı ve Güvenlik Oranı

Güvenlik Payı = Satışlar – BBN (Satış Tutarı)

Güvenlik Oranı = Güvenlik Payı / Net Satışlar

Tenkik Analiz Nedir?

Teknik Analiz, bir varlığın geçmiş fiyat hareketlerine bakarak, gelecekte oluşabilecek fiyat hareketlerini tahmin edebilmek olarak açıklanabilir. Yani teknik analizde veri olarak sadece söz konusu varlığın geçmişteki fiyat bilgisi dikkate alınmaktadır.

Teknik Analiz yaparken bilinmesi faydalı olacak gereken bilgilere aşağıdaki tabloda ve menüdeki “Teknik Analiz” sekmesinde yer verilmiştir. Bu sekmede ilk olarak teknik hakkında genel bilgiler bulunmakta olup ardından teknik analizde kullanılan hareketli ortalamalar, grafik formasyonları ve göstergeler hakkında bilgiler anlatılmıştır.

Genel Bilgiler

Grafik Türleri

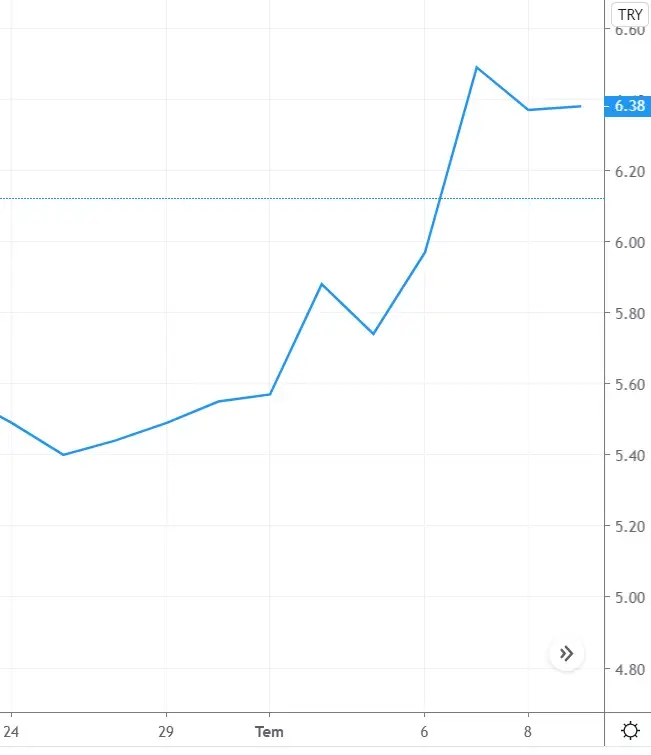

Çizgi Grafik (Line Chart)

Bir varlığa ilişkin kapanış fiyatları baz alınarak oluşturulan grafiktir. Çizgi grafikte açılış fiyatı ve kapanış fiyatı gözükmediği için sade bir gösterime sahiptir.

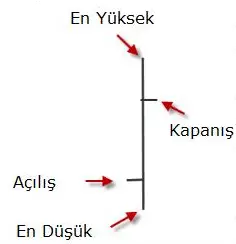

Çubuk Grafik (Bar Chart)

Bir varlığa ilişkin açılış fiyatı, kapanış fiyatı, en yüksek fiyat ve en düşük fiyat seviyeleri görülmektedir. Ayrıca çubuk grafiklerin renkleri varlığın fiyatının yükselişte mi olduğu düşüşte mi olduğu konusunda bilgi verir. Çubuğun rengi kırmızı ise bir önceki gündeki(haftadaki, aydaki vs. de olarak seçilebilir.) veriye göre daha düşük seviyede kapanış gerçekleşmiştir. Fakat çubuğun rengi yeşil ise bir önceki gündeki(haftadaki, aydaki vs. de olarak seçilebilir.) veriye göre daha yüksek seviyede kapanış gerçekleşmiştir.

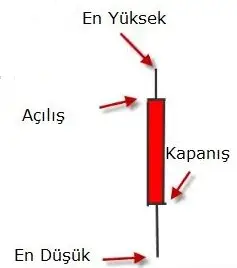

Mum Grafik (Candle Chart)

Bir varlığa ilişkin açılış fiyatı, kapanış fiyatı, en yüksek fiyat ve en düşük fiyat seviyeleri görülmektedir. Ayrıca mum grafiklerin renkleri varlığın fiyatının yükselişte mi olduğu düşüşte mi olduğu konusunda bilgi verir. Aşağıda kırmızı renkte bir mum grafik gösterilmiştir. Kapanış ve açılış yer değiştirmiş olsaydı grafik yükselişte olduğu için yeşil renkte gösterilecekti.

Ayrıca bazı veri sağlayıcıların gösteriminde yeşil ve kırmızı renkleri yerine yükseliş-düşüşü belirtmek amacıyla mum grafiğin içinin dolu veya boş olarak ifade edilir. Bu tarz gösterimlerde mum grafiklerin içinin dolu veya boş olması açılışa göre fiyatın düşük veya yüksek seviyede kapandığını ifade eder.

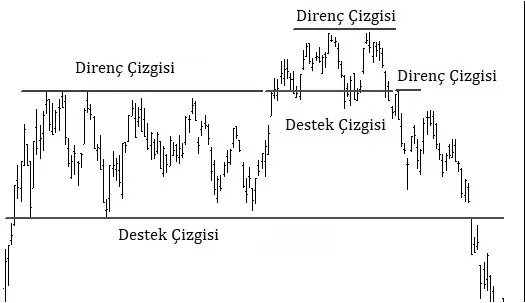

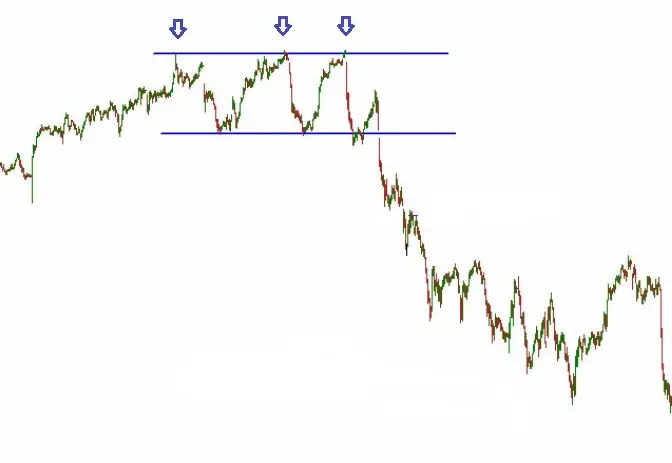

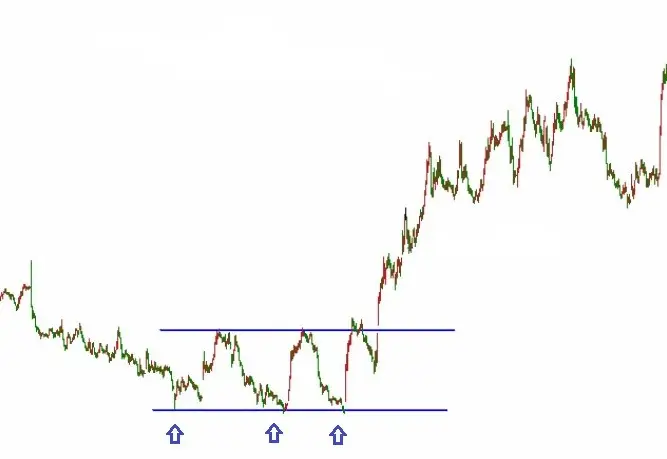

Destek ve Direnç

Destek noktası (Support Point), fiyatlardaki düşüşün durmasının beklendiği seviyedir. Fiyatların destek noktasının altına inmesi durumunda daha da düşeceği varsayılmaktadır.

Direnç noktası (Resistance Point), fiyatlardaki yükselişin durmasının beklendiği seviyedir. Fiyatların direnç noktasının yukarısında çıkması durumunda daha da yükseleceği varsayılmaktadır.

Not: Destek veya Direnç çizgileri oluşturulurken ne kadar çok dip veya tepe noktaları kullanılırsa destek veya direnç noktaları o kadar kuvvetli kabul edilir ve bu noktaların kırılma olasılığı düşük olduğu varsayılır.

Trend Çizgisi

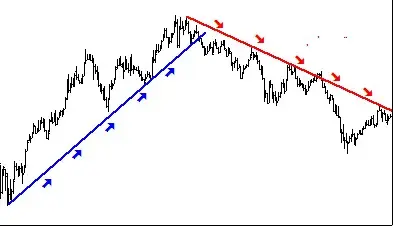

Destek veya direnç noktası olarak görülen en az iki noktanın(bazı analistlere göre en az üç noktanın) birleştirilmesiyle oluşan çizgidir. (Aşağıdaki resimde mavi ile belirlenen çizgi yükeliş trendini kırmızı ile belirlenen çizgi düşüş trendini ifade etmektedir. Ayrıca trend çizgisi yatay seyretmesi durumunda piyasada yatay trend bulunduğu ifade edilmektedir.)

Not: Trend çizgilerinin ne kadar çok destek veya direnç noktalarına dokunursa o kadar geçerli olacağı varsayılmaktadır.

Not: Destek ve direnç noktalarının birleştirilmesiyle oluşturulan trend çizgileri işlem hacmi verisiyle de doğrulanmalıdır.

Lineer ve Logaritmik Ölçek

Lineer Ölçek

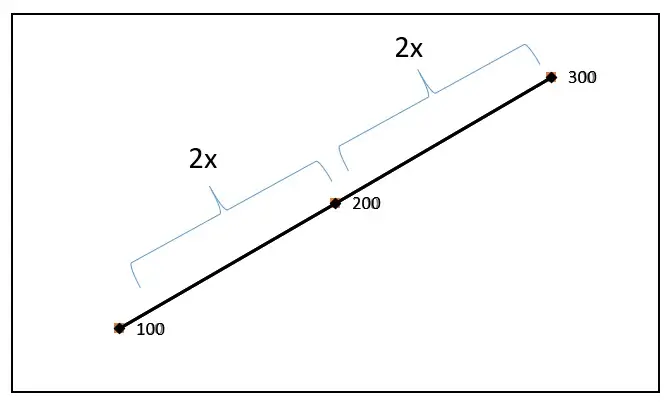

Fiyat adımlarındaki değişiklikler aynı ise grafikteki uzunluklar da aynı olarak gösterilmektedir.

Örneğin bir finansal varlığın 3 günlük fiyatı sırayla 100 TL, 200 TL ve 300 TL olarak gerçekleştiğini varsayalım. 100 TL’den 200 TL’ye olan 100 TL’lik artışın grafikteki uzunluğu 2X birim olarak gösterildiyse 200 TL’den 300 TL’ye olan 100 TL’lik artışın uzunluğu da aynı şekilde 2x birim olarak gösterilmektedir. Aşağıdaki grafikte bu durum gösterilmektedir.

Logaritmik Ölçek

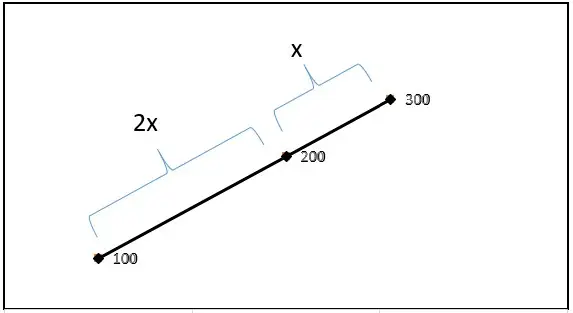

Fiyat adımlarındaki değişiklikler aynı olsa dahi grafik uzunluğu bir önceki fiyatın yüzde oranına göre belirlenmektedir.

Yukarıda anlatılan örneğin aynısını logaritmik ölçek ile çizelim. Bir finansal varlığın 3 günlük fiyatı sırayla 100 TL, 200 TL ve 300 TL olarak gerçekleştiğini varsaymıştık. 100 TL’den 200 TL’ye olan 100 TL’lik artışın oranı %100’dür(100 X %100 = 100). Bu %100 artışın grafikteki uzunluğunu 2x birim olarak gösterelim. 200 TL’den 300 TL’ye olan 100 TL’lik artışın oranı da %50’dir(200 X %50 =100). Bu %50 artış da x birim olarak gösterilmektedir.

Not: Analizlerde çizilen çizgilerin konumu fiyat verilerinin lineer mi logaritmik mi olduğuna göre şüphesiz farklılık gösterecektir. Kısa süreli analizlerde (15 dakikalık, saatlik, günlük) lineer ölçek kullanılması uzun süreli analizlerde (günlük, haftalık, aylık) logaritmik ölçek kullanılmasının doğru olduğu kabul edilir.

Dow Teorisi

Charles Dow, teknik analizin temeli olarak kabul edilen Dow Teorisi’nin kurucusu olarak kabul edilmektedir. Editörü olduğu finans gazetesinde borsada işlem gören hisse senetlerinin fiyatları ve mali verileri hakkında yayınlar yapmıştır. Piyasa teorisine yönelik yayınların yapıldığı gazete günümüzde Wall Street Journal olarak hayatına devam etmektedir. Charles Dow, teori oluşturmak amacıyla olmasa da piyasadaki hareketlere yönelik çeşitli yazılar yayınlamış ve vefatından sonra bu yazılar bir araya getirilerek Dow Teorisi oluşturulmuştur.

Dow Teorisi Varsayımları

1. Piyasa tüm bilgileri yansıtmaktadır.

Piyasadaki fiyatlar geçmiş tüm bilgileri, günümüzdeki gerçekleşmeleri ve geleceğe dair beklentileri yansıtmaktadır.

2. Piyasada üç trend bulunmaktadır.

• Ana Trend : Birkaç ay ile birçok yıla kadar süren trendi ifade eder. Piyasanın başlıca hareketini ifade etmektedir.

• İkincil Trend : Birkaç hafta ile birkaç aya kadar süren trendi ifade eder.

• Üçüncül Trend : Birkaç saat ile birkaç haftaya kadar süren trendi ifade eder.

Not: Ana Trend ile İkincil ve Üçüncül Trend birbirleriyle ters yönlü hareket edebilmektedir.

Not: Yükseliş trendinde olan piyasa “Boğa Piyasası“, düşüş trendinde olan piyasa “Ayı Piyasası” ve yatay trende sahip piyasa da “Balık Piyasası” olarak adlandırılmaktadır.

3. Endekslerin hareketi benzer olmalıdır.

Piyasadaki trend ile piyasadaki endeksinin aynı yönlü hareket etmesi gerekmektedir.

4. İşlem hacmi trend ile örtüşmektedir.

Piyasadaki trend ile piyasadaki işlem hacmi aynı yönlü hareket etmelidir. Hacim ne kadar yüksek olursa piyasadaki trend de o kadar gerçektir.

5. Trend dönüş sinyali gelmedikçe trend geçerlidir.

Piyasada trendin aksi yönünde hareket olması trendin bittiği anlamına gelmemektedir. Ana trend ile ilgili dönüş olduğunu söylemek için çeşitli sinyallere bakılması gerekmektedir.

Hareketli Ortalamalar

Basit Hareketli Ortalama

Basit Hareketli Ortalama (Simple Average Method) (SAM)

Ağırlıklı Hareketli Ortalama

Ağırlıklı Hareketli Ortalama (Weighted Average Method) (WAM)

[ (Kapanış Fiyatı x Önem Ağırlığı) Toplamı ] / Önem Ağırlığı (toplam) = 4.816,45 / 225 = 21,41

(9 Günlük Ağırlıklı Hareketli Ortalama)

*Not: Önem Ağırlığı değerlendirme yapacak kişinin değerlendirmesi ile ilgilidir. Ağırlıklandırma; 5, 10, 15 … şeklinde yapılabileceği gibi 1, 2, 3 … şeklinde de yapılabilir. Yakın tarihlere yüksek ağırlık oranı verilir.

Üssel Hareketli Ortalama

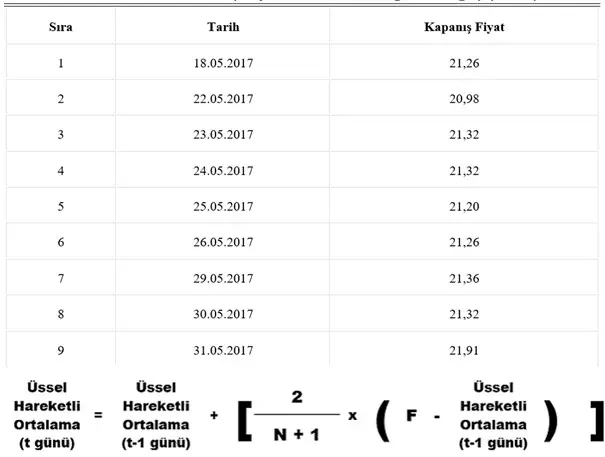

Üssel Hareketli Ortalama (Exponential Moving Average) (EMA)

N: Ortalama Alınan Süre

F: Fiyat

(31.05.2017) Üssel Hareketli Ortalama: 21,32 + [ (2/10) x (21,91 – 21,32) ] = 21,45

Not: Bir veri setinde ilk defa üssel hareketli ortalama hesaplanmaya çalışıldığında formülde yer alan Üssel Hareketli Ortalama (t-1 günü) verisi olarak basit ağırlıklı ortalama rakamı baz alınmaktadır. Yukarıdaki örnekte de basit hareketli ağırlıklı ortalama rakamı 21,32 olarak hesaplanmaktadır.)

(191,33 / 9 = 21,32)

Örneğin devamında 01.06.2017 tarihi için üssel hareketli ortalama hesaplanmak istediğinde ise formüldeki Üssek Hareketli Ortalama (t-1 günü) rakamı olarak 21,45 kabul edilerek hesaplama yapılacaktır.

01.06.2017 tarihinde hisse senedinin fiyatının 21,66 olarak gerçekleştiğini varsayarsak;

(01.06.2017) 10 Günlük Üssel Hareketli Ortalama: 21,45 + [ (2/10) x (21,66 – 21,45) ] = 21,49

Hareketli Ortalama Nedir?

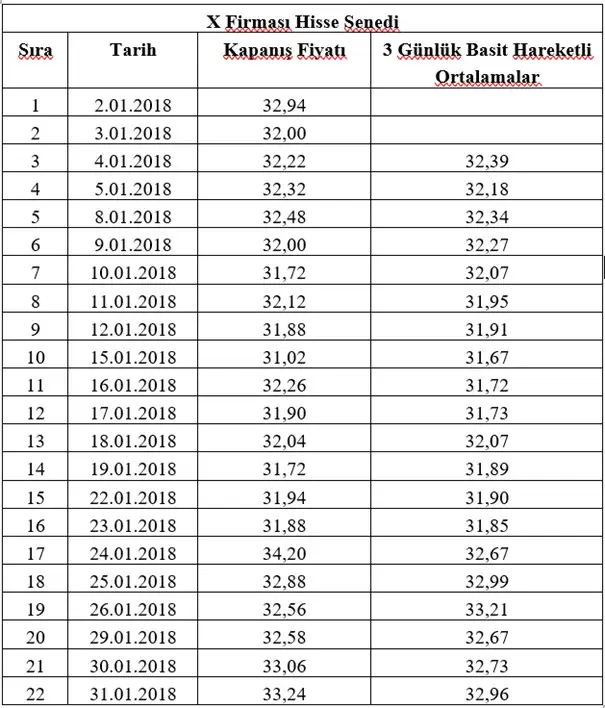

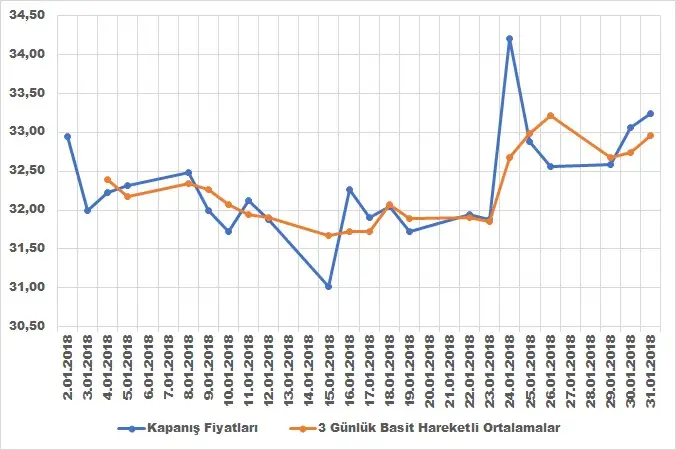

Hareketli ortalamanın ne anlama geldiği aşağıdaki örnek üzerinden anlatılmıştır.

3 günlük basit hareketli ortalamalar daha önce yukarıda verilen formül kullanılarak hesaplanmıştır.

3. günde hesaplanan basit hareketli ortalama 1. 2. ve 3. günlerdeki kapanış fiyatlarının toplanıp üçe bölünmesiyle,

4. günde hesaplanan basit hareketli ortalama 2. 3. ve 4. günlerdeki kapanış fiyatlarının toplanıp üçe bölünmesiyle,

5. günde hesaplanan basit hareketli ortalama 3. 4. ve 5. günlerdeki kapanış fiyatlarının toplanıp üçe bölünmesiyle,

Sırayla diğer günlerdeki 3 günlük basit hareketli ortalama değerleri de yukarıdaki örneklerde anlatıldığı gibi hesaplanmıştır.

Görüldüğü üzere hesaplanan zaman ilerledikçe hesaplanan ortalamalar için baz alınan tarihler de ilerlemektedir. Bu yüzden hesaplanan ortalamalar hareketli ortalama olarak adlandırılır.

Yukarıdaki örnek “Basit Hareketli Ortalama” yöntemi üzerinden anlatılmış olup “Ağırlıklı Hareketli Ortalama” ve “Üssel Hareketli Ortalama” yöntemleri içinde aynı ifadeler geçerlidir.

Hangi Hareketli Ortalama?

Teknik Analiz Genel Bilgiler sekmesinde hareketli ortalama yöntemlerinden

• Basit Hareketli Ortalama,

• Ağırlıklı Hareketli Ortalama,

• Üssel Hareketli Ortalama

yöntemlerine ilişkin hesaplamalar anlatılmıştır.

Yukarıda bahsedilen hareketli ortalama çeşitleri dışında

• Düzeltilmiş Hareketli Ortalama

• Çift Üssel Hareketli Ortalama (DEMA)

• Üçlü Üssel Hareketli Ortalama (TEMA)

• En Küçük Kareler Hareketli Ortalaması

• Hull Hareketli Ortalaması

gibi çeşitli hareketli ortalama yöntemleri de bulunmaktadır.

Her hareketli ortalama farklı bir amaca hizmet ettiğinden herhangi bir hareketli ortalama diğerinden üstün değildir. Dolayısıyla herhangi bir hareketli ortalama diğerlerine kıyasla tercih edilebilir tarzında kurulan bir önerme yanlış olacaktır. Fakat analizlerde çoğunlukla kullanılan hareketli ortalama yöntemi “Üssel Hareketli Ortalama(EMA)” yöntemidir.

Fiyat Veri Çeşitleri ve İşlem Hacmi

Fiyat Veri Çeşitleri

• Açılış Fiyatı : Bir varlığın seans başındaki fiyatıdır.

• Kapanış Fiyatı : Bir varlığın seans bitimindeki fiyatıdır.

• En Yüksek Fiyat : Bir varlığın seans içerisinde alım-satım yapıldığı en yüksek fiyatıdır.

• En Düşük Fiyat : Bir varlığın seans içerisinde alım-satım yapıldığı en düşük fiyatıdır.

• Şimdiki Fiyat : Bir varlığın seans içerisinde izlendiği zamandaki fiyatıdır.

• Günlük Ağırlıklı Ortalama Fiyat : Gün içerisinde gerçekleştirilen işlemlerin ağırlıklı ortalaması yapılan oluşturulan fiyattır.

• Günlük Orta Fiyat : Gün içerisinde gerçekleşen en yüksek fiyat ile en düşük fiyatın ortalamasıdır.

Hareketli Ortalama yöntemlerinde “Kapanış Fiyatları” baz alınmaktadır. Fakat kapanış fiyatlarının yanında “Günlük Ağırlıklı Ortalama Fiyat” ve “Günlük Orta Fiyat” veri olarak kullanılabilir.

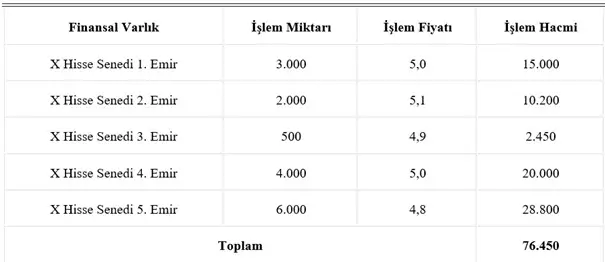

İşlem Hacmi

Bir finansal varlık ile ilgili seans içerisinde gerçekleşen tüm alım-satım emirlerinin tutar bazında ifade edilmesidir.

İşlem Hacmi = Tüm Alım-Satım Miktarı x İşlem Bazında Fiyat

Bir finansal varlığa ait işlem hacmi hesaplanması örneği aşağıda yer almaktadır. (Örnekte finansal varlığa ait gün içerisinde gerçekleşen 5 adet alım-satım işlemi gerçekleştiği varsayılmıştır.)

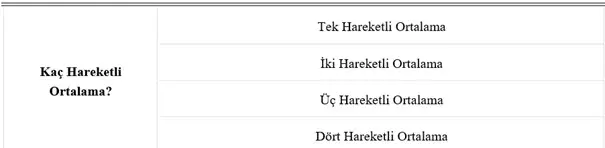

Kaç Hareketli Ortalama?

Tek Hareketli Ortalama

Fiyat çizgisi (kapanış verilerinin gösterildiği), hareketli ortalama çizgisini;

• yukarı kesince AL,

• aşağı kesince SAT

anlamı çıkarılmaktadır.

Aşağıdaki X hisse senedine ait grafikte 29.01.2018 tarihinde görüldüğü üzere fiyat çizgisi hareketli ortalama çizgisini yukarı kesmektedir. Bu tarihte hisse senedi AL eylemi gerçekleştirilir ve daha sonra görüleceği üzere hisse senedi fiyatı yükselmiştir.

Bunun dışında yine aşağıdaki grafikte 12.01.2018 tarihinde fiyat çizgisi hareketli ortalama çizgisini aşağı kesmekte olduğu görülmektedir. Bu kesişme hisse senedine sahip bir yatırımcı için SAT sinyali anlamına gelmektedir. Keza bu tarihten sonra hisse senedi fiyatında düşüş gözlenmektedir.

Günümüzde teknik analizde “Tek Hareketli Ortalama” yöntemi kullanılmamaktadır. Bunun yerine daha gelişmiş olan “İki Hareketli Ortalama” , “Üç Hareketli Ortalama” ve “Dört Hareketli Ortalama” yöntemleri kullanılmaktadır.

İki Hareketli Ortalama

Birbirinden farklı iki dönem için iki hareketli ortalama hesaplanır ve grafik haline getirilir. (Belirlenen iki dönemin uzunlukları birbirine yakın olmamalıdır. Örneğin (20 gün-21 gün) olarak belirlenen iki dönem doğru olmaz.)

Uzun dönemi kapsayan hareketli ortalama hisse senedinin trendini belirler.

Kısa dönemi kapsayan hareketli ortalama hisse senedi ile ilgili alınacak pozisyonu belirler. (AL-SAT).

• Hisse senedine ait kapanış fiyatı, her iki ortalamanın da üzerine çıkması AL sinyali

• Hisse senedine ait kapanış fiyatı, her iki ortalamanın da altına inmesi SAT sinyali

anlamına gelmektedir.

Yukarıda bahsedilen AL veya SAT sinyallerinin dışında bir diğer yöntem:

• kısa süreli ortalama çizgisi uzun süreli ortalama çizgisini yukarıdan kestiğinde SAT sinyali

• Kısa süreli ortalama çizgisi uzun süreli ortalama çizgisini aşağıdan kestiğinde AL sinyali

olarak ifade edilmektedir. (Uzun ve kısa süreli ortalamalar incelenerek izlenecek yatırım stratejisi aşağıda belirtilen Üç Hareketli Ortalama ve Dört Hareketli Ortalama için de geçerlidir.)

Tek Hareketli Ortalama Yöntemi; hisse senedinin fiyatındaki kısa vadeli oynaklıklarda yanlış sinyallere yol açabilir.

İki Hareketli Ortalama Yöntemi; yatay seyreden piyasalarda yatırımcıyı yanlış yönlendirebilir.

Üç Hareketli Ortalama Yöntemi; bu eksiklikleri minimize etmektedir.

Üç Hareketli Ortalama

• 3 gün – 6 gün – 15 gün örnek bir üç hareketli ortalama dönemleridir.

6 gün – 15 gün için hesaplanan hareketli ortalamalara bakılarak yeni bir pozisyon alınır ve

3 gün – 6 gün için hesaplanan hareketli ortalamalara bakılarak ise alınan pozisyondan çıkma zamanını ayarlanır.

Üç hareketli ortalama sisteminde; pozisyon açmak için daha uzun dönemli ortalamalar (6 gün – 15 gün) baz alınır yani geç pozisyon alınır, fakat pozisyondan çıkmak için daha kısa dönemli ortalamalar (3 gün – 6 gün) baz alınır yani açılmış pozisyondan daha hızlı bir şekilde çıkılır. Yani pozisyon kapatmak pozisyon açmaktan daha çabuk bir şekilde yapılmaktadır.

• 6 günlük ortalama çizgisi 15 günlük ortalama çizgisini aşağıdan kestiğinde AL sinyali

• 3 günlük ortalama çizgisi 6 günlük ortalama çizgisini yukarıdan kestiğinde SAT sinyali

• Veya kapanış fiyatı 2 ortalamanın da altına inmesi SAT sinyali ve üstüne çıkması SAT sinyali

anlamına gelmektedir.

Dört Hareketli Ortalama

6 gün – 12 gün – 20 gün – 35 gün

En yavaş iki ortalama ( 20 gün – 35 gün ) = Trend belirlemede kullanılır.

En hızlı iki ortalama ( 6 gün – 12 gün ) = AL / SAT sinyallerini tespit etmek için kullanılır.

Hareketli ortalamalar trendin yönünü gösterirken söz konusu trendin kuvveti hakkında bilgi sunmazlar. Trendin kuvveti hakkında bilgi almak için en yavaş iki ortalamanın ( 20 gün – 35 gün ) farkı alınır ve sıfır çizgisi etrafındaki seyrine bakılarak trendin kuvveti ile ilgili yorum yapılabilir.

• Fark negatif ise trendin aşağıya olduğu (Fark negatif olarak artarsa aşağıya olan trendin kuvvetlendiğini) gösterir.

• Fark pozitif ise trendin yukarıya olduğu gösterilmektedir. (Fark pozitif olarak artarsa yukarıya olan trendin kuvvetlendiğini) gösterir.

Hızlı iki ortalamaya bakarak AL / SAT işlemleri gerçekleştirilir.

• 6 günlük ortalama çizgisi 12 günlük ortalama çizgisini aşağıdan kestiğinde AL sinyali

• 6 günlük ortalama çizgisi 12 günlük ortalama çizgisini yukarıdan kestiğinde SAT sinyali

• Veya kapanış fiyatı 2 ortalamanın (6 günlük ortalama ve 12 günlük ortalama) da altına inmesi SAT sinyali ve üstüne çıkması SAT sinyali

anlamına gelmektedir.

Fakat trend ile ilgili yapılan tespitler ile AL / SAT sinyalleri farklı sonuçlar gösteriyorsa yani trend göstergeleri aşağıya yönlü ise (en uzun iki ortalama arasındaki fark negatif ise) ve AL sinyali var ise (kapanış fiyatı en kısa iki ortalamanın da üzerine çıkıyor ise veya 6 günlük ortalama 12 günlük ortalamayı aşağıdan kesiyor ise) iki analiz arasında uyuşmazlık söz konusudur. Böyle bir uyuşmazlık söz konusu ise AL işlemi gerçekleştirilmemelidir. AL / SAT sinyali trend ile örtüşmelidir.

GENEL KURAL : Hızlı olan hareketli ortalama yavaş olan hareketli ortalamayı yukarı kesmesi AL sinyali, aşağı kesmesi SAT sinyali anlamına gelmektedir.

ÖNEMLİ NOT : Hareketli ortalamalar için kullanılacak süreler yatırımcı tarafından belirlenir. Kısa süreli yatırım yapıyorsanız süreler daha kısa tutulur ve uzun süreli yatırım yapıyorsanız süreler daha uzun tutulur. Aşağıda kullanılabilecek sürelere ilişkin tavsiyeler yer almakta olup bu sürelerde yatırımcının yatırım vadesine göre değişiklik yapılabilir;

Örnek Dönem Uzunlukları

Tek Hareketli Ortalama : (5 gün) (9 gün) (15 gün)

İki Hareketli Ortalama : (5 gün – 20 gün) (9 gün – 18 gün) (4 gün – 9 gün)

Üç Hareketli Ortalama : (3 gün – 6 gün – 15 gün) (4 gün – 9 gün – 18 gün)

Dört Hareketli Ortalama : (6 gün – 12 gün – 20 gün – 40 gün)

Grafik Formasyonları

Çift Tepe/Dip Formasyonu

Üçlü Tepe/Dip Formasyonu

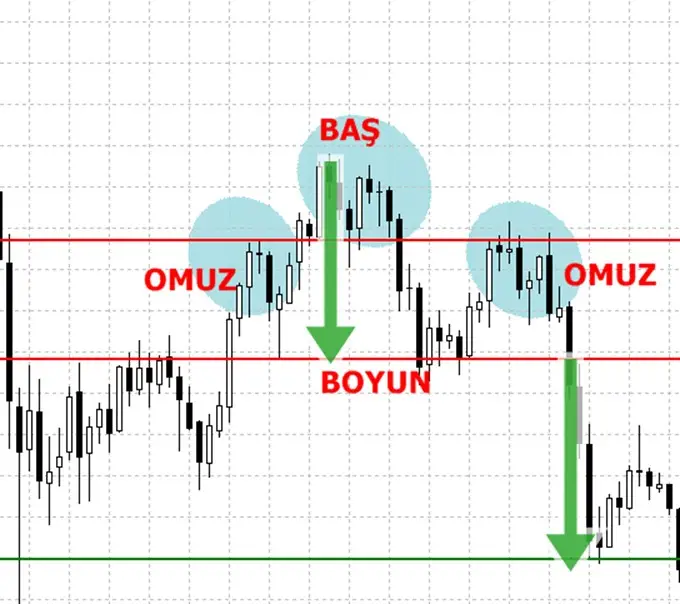

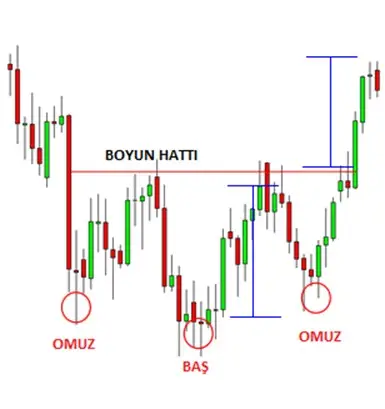

(Ters) Omuz Baş Omuz Formasyonu

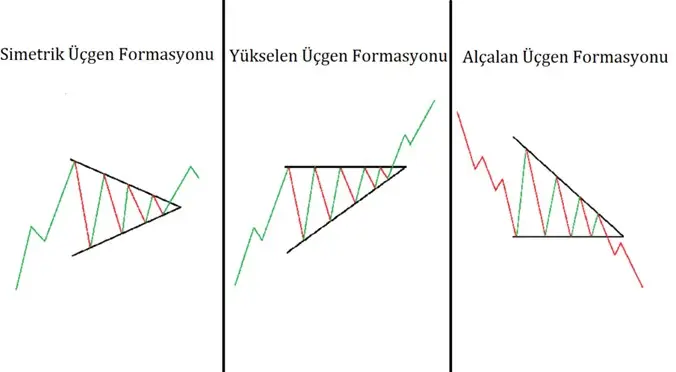

Üçgen Formasyonları

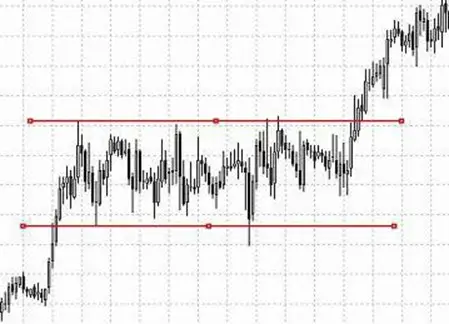

Dikdörtgen Formasyonu

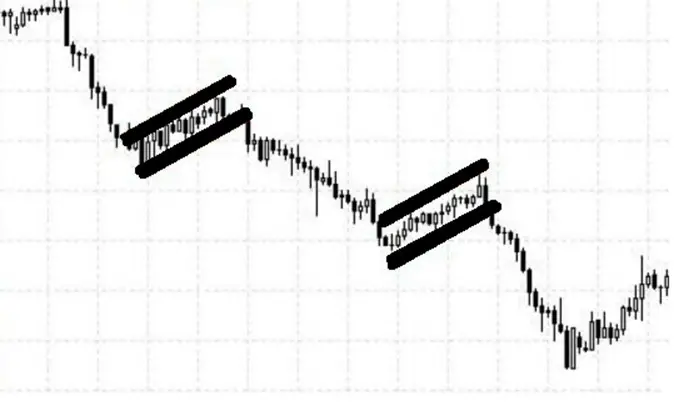

Bayrak Formasyonu

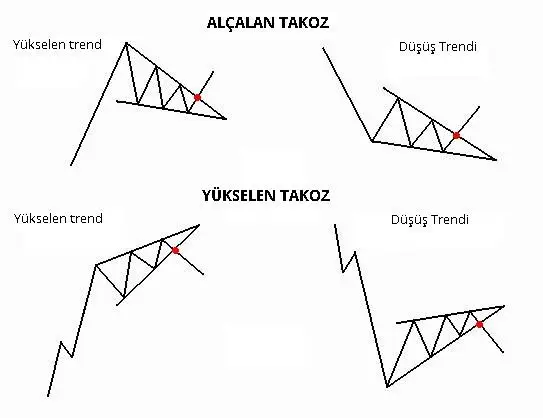

Takoz Formasyonları

Göstergeler

Moving Average Convergence Divergence (MACD)

MACD = Üssel Hareketli Ortalama (12 günlük) – Üssel Hareketli Ortalama (26 günlük)

1. Yorum (Trend Yönü)

MACD değerinin pozitif çıkması ve sürekli yükselmesi hisse senedi fiyatının ortalama fiyattan daha hızlı yükseldiği anlamına gelir. Bu da yukarı yönlü trendin göstergesidir.

MACD değerinin negatif çıkması ve sürekli düşmesi hisse senedi fiyatının ortalama fiyattan daha hızlı düştüğü anlamına gelir. Bu da aşağı yönlü trendin göstergesidir.

MACD değeri sıfırdan çok farklı bir değere sahip olmaması ise piyasada bir trend olmadığını yatay bir görünüme sahip olduğunu gösterir.

2. Yorum (Trend Kuvveti)

MACD göstergesi bize piyasadaki trendin yönünü ve kuvveti hakkında fikir vermekte olup söz konusu trendin ne zaman başladığını ve ne zaman bittiği konusunda yorum yapabilmek için ekstra bir sinyal çizgisi gerekmektedir.

Söz konusu sinyal çizgisi yukarı belirtilen formül ile hesaplanan MACD değerlerinin 9 günlük üssel hareketli ortalaması olarak belirlenir. (Burada dikkat edilmesi gereken konu fiyat değerlerinin üssel hareketli ortalaması değil hesaplanan MACD değerlerinin üssel hareketli ortalaması alınır.)

MACD Çizgisi, Sinyal Çizgisini yukarı kesmesi AL, aşağı kesmesi SAT sinyali olarak görülebilir.

3. Yorum (Trend Bitişi)

Hisse senedine ait fiyatlar yükseliş eğilimindeyken MACD Çigizisinin yükselmemesi, yükselen trendin sona ermesi anlamına gelir.

Hisse senedine ait fiyatlar düşüş eğilimindeyken MACD Çizgisinin düşmemesi, düşen trendin sona ermesi anlamına gelir.

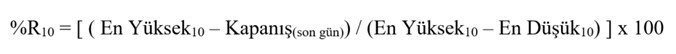

Williams % Range (%)

Williams’ın R’si olarak adlandırılan gösterge yukarıda belirtiği gibi hesaplanır.

%R göstergesi, 10 günlük periyot için hesaplanır. (Bazı kaynaklarda periyot 14 gün olarak da kabul edilmektedir.)

Yukarıda belirtildiği gibi formülde 10 günlük periyottaki En Yüksek değer, En Düşük değer ve 10. gündeki kapanış fiyatı kullanılır.

%R değeri 0 ile 100 arasında değer alır.

%R değeri ;

• 0’a çok yaklaştığında piyasada aşırı alım fırsatı olduğu,

• 100’e çok yaklaştığında piyasada aşırı satım fırsatı olduğu

şeklinde yorumlanmaktadır.

Momentum (M)

Momentum = (Son Günün Kapanış Fiyatı) – (10 Gün Önceki Kapanış Fiyatı)

Momentum göstergesi, hem pozitif veya negatif trende sahip piyasalarda hem de yatay seyir eden piyasalarda kullanılabilen bir göstergedir.

1. Yorum

Momentum çizgisinin,

• Sıfır çizgisini aşağı kesmesi aşağı yönlü bir trendin başlangıcı

• Sıfır çizgisini yukarı kesmesi yukarı yönlü bir trendin başlangıcı

şeklinde yorumlanır.

2. Yorum

Momentum çizgisinin seyri dikkate alınarak bir üst sınır ve bir alt sınır belirlenir. Momentum çizgisinin belirlenen üst sınırı geçmesi AL sinyali, alt sınırı geçmesi SAT sinyali olarak yorumlanır.

3. Yorum

Hesaplanan Momentum değerlerinin 8 günlük üssel hareketli ortalamaları hesaplanır.

Momentum çizgisi, 8 günlük Momentum Üssel Hareketli ortalama çizgisini; yukarı kesmesi AL, aşağı kesmesi SAT sinyali olarak yorumlanır.

Rate of Change (ROC)

(Son Kapanış Fiyatı / 9 gün önceki Kapanış Fiyatı) / (9 gün önceki kapanış Fiyatı) ] x 100

ROC hesaplanırken 9 gün önceki kapanış fiyatının yanında piyasada 14 gün önceki kapanış fiyatı ve 22 gün önceki kapanış fiyatı da veri olarak kullanılmaktadır.

Momentum göstergesi için yapılan açıklamaların hepsi ROC için de geçerlidir. Momentum sıfırın etrafında seyir ederken ROC ise 100’ün etrafında seyir etmektedir.

Directional Movement Indicator (DMI)

DMI, fiyatlardaki hareketin yönüyle değil mevcut hareketin devam edip etmeyeceğini tespit etmektedir.

A. Fiyat Aralığı Değeri

Aşağıdaki 3 formülden en yüksek sonucu veren “Fiyat Aralığı” olarak kabul edilir.

1. Fiyat Aralığı = (Bugünün en yüksek fiyatı) – (Bugünün en düşük fiyatı)

2. Fiyat Aralığı = (Bugünün en yüksek fiyatı) – (Dünün kapanış fiyatı)

3. Fiyat Aralığı = (Dünün kapanış fiyatı) – (Bugünün en düşüğü)

B. (+DM) ve (-DM) Değerleri

(+DM) = (Bugünün en yüksek fiyatı) – (Dünün en yüksek fiyatı)

(-DM) = (Dünün en düşük fiyatı) – (Bugünün en düşük fiyatı)

Bugünün en yüksek değeri > dünün en yüksek değeri ise (+DM) kullanılır.

Bugünün en düşük değeri < dünün en düşük değeri ise (-DM) kullanılır.

C. Directional Movement Index (DMI) Hesaplanması

DX = [ (+DM) – (-DM) ] / [ (+DM) + (-DM) ) ] x 100

Formül sonucunda değer eksi çıkarsa mutlak değeri alınır. DX, 0 ile 100 arasındadır.

DX, sıfıra yakınsa hisse senedi fiyatlarında bir trendin oluşmadığını ve kararsız bir piyasası gösterir.

DX, yüze yakınsa hisse senedi fiyatlarında bir trendin oluştuğunu ve bu trendin devam edeceğini gösterir.

Yani toplamak gerekirse DX yükselirse piyasada trend oluşacağı veya var olan trendin hızlanacağını, DX azalırsa trend oluşmayacağını veya var olan trendin sonlanacağını gösterir.

Stokastik

Stokastik Osilatörü, hisse senedinin kapanış fiyatını belirlenen süre içindeki fiyat aralığı ile karşılaştırmaktadır.

Stokastik Osilatörü iki eğri ile gösterilir. Kesiksiz bir çizgi olarak gösterilen ana eğri %K olarak adlandırılırken, noktalı çizgilerle gösterilen %D eğrisi, %K’nın hareketli ortalamasıdır.

%K = 100 x ( Kapanış x Düşüş-14 ) / ( Yüksek-14 – Düşük-14)

%D = %K’nin 3 günlük basit hareketli ortalamasıdır.

Osilatör, 20 seviyesinin altına düşüp sonra üzerine çıktığı zaman alım, 80 seviyesinin üzerine çıkıp sonra altına düştüğü zaman satım kararı verilir.

• 20’nin altında %K, %D’yi yukarı keserse bu bir alış sinyalidir.

• 80’in üzerinde %K, %D’yi yukarı keserse bu bir satış sinyalidir.

Bollinger Bantları

Orta Bollinger Çizgisi = 20 günlük Hareketli Ortalama

Alt Bollinger Çizgisi = Orta Bollinger Çizgisi – 2 Standart Sapma

Üst Bollinger Çizgisi = Orta Bollinger Çizgisi + 2 Standart Sapma

Alt ve Üst Bollinger Çizgileri önemli destek ve direnç seviyelerini ifade etmektedir.

1. Yorum

Fiyatın;

• Üst Bollinger Çizgisini geçmesi durumunda yükseliş trendinin devam edeceği

• Alt Bollinger Çizgisini geçmesi durumunda düşüş trendinin devam edeceği

şeklinde yorumlanır.

2. Yorum

Bollinger çizgileri boru şeklini alırsa piyasa yatay trend olduğu varsayılır ve bir süre sonra aşağı veya yukarı yönlü yeni bir trend oluşturması beklenir.

3. Yorum

Fiyat;

• Üst Bollinger Çizgisine yönelmesi durumunda yükselmesi beklenir fakat çizgiye çok yaklaşması da aşırı alım gerçekleştiği ve fiyatların tekrardan düşeceği

• Alt Bollinger Çizgisine yönelmesi durumunda düşmesi beklenir fakat çizgiye çok yaklaşması da aşırı satım gerçekleştiği ve fiyatların tekrardan yükseleceği

şeklinde yorumlanır.

Relative Strength Index (RSI)

RSI = 100 – [ 100 / (1 + Ortalama Kazanç/Ortalama Kayıp) ]

Ortalama Kazanç = 14 gün içerisinde mevcut fiyat değerinden daha yüksek kapanışa sahip fiyatların ortalaması

Ortalama Kayıp = 14 gün içerisinde mevcut fiyat değerinden daha düşük kapanışa sahip fiyatların ortalaması

RSI göstergesi 0 ile 100 arasında değerler alır.

RSI;

• 70’in üzerinde ise aşırı alım gerçekleştiği ve fiyatların düşeceği

• 30’ün altında ise aşırı satım gerçekleştriği ve fiyatların yükseleceği

şeklinde yorumlanabilir.

Commodity Channel Index (CCI)

RSI = 100 – [ 100 / (1 + Ortalama Kazanç/Ortalama Kayıp) ]

Ortalama Kazanç = 14 gün içerisinde mevcut fiyat değerinden daha yüksek kapanışa sahip fiyatların ortalaması

Ortalama Kayıp = 14 gün içerisinde mevcut fiyat değerinden daha düşük kapanışa sahip fiyatların ortalaması

RSI göstergesi 0 ile 100 arasında değerler alır.

RSI;

• 70’in üzerinde ise aşırı alım gerçekleştiği ve fiyatların düşeceği

• 30’ün altında ise aşırı satım gerçekleştriği ve fiyatların yükseleceği

şeklinde yorumlanabilir.